李嘉诚为何将屈臣氏25%股权卖给淡马锡

来源:2014年06月03日 理财周报 发布时间:2014-6-3

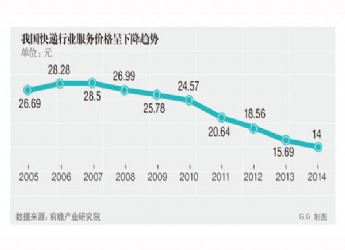

此前传言屈臣氏将分拆上市,市场对此纷纷看好,估值跨度在1920亿港币到3120亿港币之间。

华人首富李嘉诚的一举一动都受到万众瞩目。而其旗下的资产则像是资本市场的香饽饽,一旦放出消息,资本大鳄们就立马呈现围猎之势。

5月27日,有消息称屈臣氏已敲定150亿港币银团融资的额度分配方案,共吸引22家银行加入。这一笔钱,将随同3月份淡马锡440亿港币的部分融资一起,来偿付屈臣氏集团在重组过程中,向其股东和记黄埔集团欠下的借款。

淡马锡入股之后,屈臣氏集团的独立之路正在紧锣密鼓地铺开。

和记黄埔的零售部门都收并在屈臣氏集团旗下,截至2013年底,屈臣氏集团共经营有14个零售品牌,在全球25个市场开设超过10500间店铺,是全球最大的保健及美容产品零售商。

为了释放屈臣氏集团的业务价值,从2013年7月起,李嘉诚开始对和黄旗下零售业务进行新的资本运作。首先是百佳超市的出售和不了了之,接着是整个屈臣氏集团的上市和暂停,李嘉诚的每一个动向都搅得市场骚动不已。

虽然市场并不看好百佳超市,最高的28亿美元报价也达不到李嘉诚35亿美元的心理底线,但市场对屈臣氏集团却另眼相看,估值跨度在1920亿港币到3120亿港币之间。其最高值3120亿港币已快接近和黄市值。

只是,李嘉诚在最后的关键时刻选择了新加坡主权基金淡马锡,估值为1770亿港币,低于市场预期。不过,对永远走在市场前面的李嘉诚来说,这只是屈臣氏资本运作的中间站。

屈臣氏一波三折的资本运作

2014年3月21日,和记黄埔发布公告称,与淡马锡建立策略联盟,由淡马锡认购屈臣氏控股24.95%间接股本权益。协议已于当天签订。

消息一出,市场哗然。

十几天前,市场得到的消息依旧是屈臣氏计划上半年内整体分拆上市。事情的变化过于突然。

3月3日,市场传言,屈臣氏集团最快在3月底前向联交所递交上市申请,争取在6月底前分拆挂牌。其时,更有消息人士表示,和黄已经向港交所提交了屈臣氏分拆上市的申请表,并委任了美银美林、高盛及汇丰负责有关分拆IPO计划。

早在去年7月21日,李嘉诚就开始对屈臣氏这块资产展开了新的资本运作。但其后的发展可谓是一波三折。

2013年7月,和黄发布公告称,“正就对以百佳为主要品牌经营的超级市场零售业务进行策略性评估。”不久,百佳即启动招标。

百佳超市为屈臣氏集团旗下业务,屈臣氏于1972年收购百佳超市,但近年来,百佳的毛利率出现持续萎缩。市场对此解读为,和黄欲为屈臣氏的分拆上市赢得更好的估值,而剥离可能拖累业绩的百佳超市。

此次招标一出,各路资本闻风而起,竞购方包括有央企背景的华润创业、日资背景的永旺母公司Aeon、美国私募KKR、高鑫零售、利福国际以及澳大利亚两家零售商Woolworths及Westfarmers等8家企业。李嘉诚的影响力可见一斑。

此时,百佳超市的策略性评估已出,和黄对外宣称是40亿美元。但8家企业中,出价最高的Woolworths也只出价28亿美元。李嘉诚当然不满意。

10月18日,和黄又发公告,称“不会于此刻以私人交易方式出售百佳业务”,并表示,将策略性评估范围扩大至屈臣氏集团所有零售业务,“不排除于适当市场就所有或部分业务公开招股的可能性。”

一时间,屈臣氏集团整体分拆上市的消息甚嚣尘上。

2013年12月,传出消息,屈臣氏准备2014年上半年公开招股,并有机会在香港及伦敦两地同步上市,集资最多780亿港币。此时,市场开始热议屈臣氏在英国上市的可能性,并引得英国媒体关注。与此同时,屈臣氏开始整顿全球业务,退出波兰以巩固中欧市场。

2014年2月28日,李嘉诚出席长和系业绩会时也表示,“会在两个地方上市,因市值相当大,但香港一定是其中之一。”其回应伦敦上市可能性,“外面上市交易所,有条例要求当地注册公司才可以上市,但并非迁册。”这条是指按英国当局规定,如果公司总部前往英国,更容易取得当地上市资格。

而李嘉诚此时对英国上市呈现出的不确定态度,很大一部分原因可能在于新加坡的入局。

据悉,当时新加坡也在积极争取屈臣氏前往当地上市。

当市场还在纷纷猜测上市地点和时间,各大券商和分析师还在忙于为屈臣氏整体上市估值。

这次业绩会之后不到一个月时间,李嘉诚就与新加坡主权投资基金淡马锡达成了合作协议,而之前拟为公开募股的25%股权,转瞬间落入了淡马锡的口袋。

无论是新加坡招徕屈臣氏前往上市,还是主权基金入股,都充分说明了新加坡政府对屈臣氏项目的看重。

而在与3月21日投资公告同时进行的新闻发布会上,李嘉诚则表示,“是我们主动联络的淡马锡,整个交易谈判过程非常顺利。如此大规模的交易在极短时间内达成,相当不容易。”

据悉,440亿港币的投资规模,是淡马锡迄今为止最大的单一海外项目。

此时再谈及屈臣氏的上市地点,李嘉诚改口表示,“只考虑新加坡同香港,未必会是三地上市(即新加坡、香港、英国)。因为在三地上市,准备的工作很多。”他同时表示,屈臣氏今年上市的可能性不大,预计两三年内才上市。这次合作,至少表面上看起来,双方都颇为愉快。

这一役,也可谓是屈臣氏项目上,新加坡针对英国的胜利。

而根据协议内容,屈臣氏集团估值为1770亿港币。淡马锡为这24.95%股权所支付的440亿港币,将用于零售部门进行内部重组时所欠和黄集团之借款。此外,还将从这份最后获取净额约430亿港币中,向股东派付每股7港币的特别股息,回馈香港股东。理财周报记者据此统计,此次派息将占近300亿港币。

李嘉诚对此表示“是用外国的钱在香港派”,以反驳近两年的撤资论。

最高估值超3000亿港币

此次淡马锡收购屈臣氏24.95%的股权,花费了440亿港币。换算成屈臣氏的整体估值为440/24.95%=1763.53亿港币。

目前,和记黄埔股本数为42.63亿股,按屈臣氏整体估值计算每股约合1763.53/42.63=41.36元港币。

2013年,税息折旧及摊销前利润(EBITDA)为141.58亿港币,按和记黄埔股数计算,EPS为141.58/42.63=3.32元。屈臣氏此次的估值对应2013年EBITDA的市盈率为41.36/3.32=12.46倍。这一数字在同行业来说相对较低。港股市场上,家庭与个人用品行业上市公司2014年5月30日基于2013财政年度的市盈率中位数为12.55倍。

据屈臣氏集团官网显示的最新数据,其旗下经营超过10700家零售商店,种类包括保健及美容产品、高级香水及化妆品、食品、电子产品、高级洋酒、机场零售,以及瓶装水、果汁、汽水及茶类饮品制造业务。目前经营14个零售品牌和5项连锁业务,包括百佳超级市场、屈臣氏个人护理商店、丰泽电器、屈臣氏酒窖和Nuance-Watson机场免税商店。

和黄的零售业务一直是其引以为傲的核心资产之一,所贡献的业绩也一直在和黄所有业务里面排名第一。

2013年,屈臣氏收益总额1491.47亿港币,占和黄总体收益总额的36%,相对2012年的1385.19亿上涨了8%,2012年占和黄整

体的35%;2013年税息折旧及摊销前利润(EBITDA)屈臣氏为141.58亿元,占和黄整体的15%,相对2012年的127.79亿元上涨了11%;同期屈臣氏息税前利润(EBIT)为117.71亿元,占和黄整体的18%,相对2012年的103.57亿元上涨了14%。

截至2013年12月31日,和黄的总体市值为4493.59亿元。若静态假设,按屈臣氏收益总额占比36%计算,其估值1617.69亿元;按EBITDA占比15%计算,屈臣氏估值仅674.04亿元;按EBIT占比18%计算,屈臣氏估值808.85亿元。从这一角度来看,淡马锡入股给与的估值并不算低了。

不过,屈臣氏的价值不仅是创收方面,其经营模式和品牌价值更高。

经营模式方面,屈臣氏门店布局密集、客户定位精准、针对性会员营销和高品牌进入门槛,此外屈臣氏不仅有代理品牌,还有自有产品,构建了完整的供应链条。此外,通过一系列海外并购,屈臣氏成为全球最大的个人护理连锁经营商。

在淡马锡进入之前,市场一直传言屈臣氏拟在英国和香港分拆上市。一众机构也在纷纷给与其估值,最甚者猜测屈臣氏估值超过3000亿港币。而大部分机构则预计在2000亿港币上下。

瑞银证券认为,屈臣氏值2060亿港币(当中包括值190亿港币的百佳),而这个估计以预测2014年EBITDA 14倍计算出来。

去年底,市场传出和黄分拆屈臣氏在香港及伦敦同步上市,出售约25%的股权,拟募集资金702亿至780亿港币。从募集资金看,当时屈臣氏的估值在2808亿港币至3120亿港币。

今年3月,在淡马锡入股前夕,市场又传出屈臣氏分拆上市集资额缩水的消息,募资不超过480亿港币。这时,屈臣氏的估值1920亿港币。

所以,当淡马锡毫无征兆以440亿港币的“低价”入股屈臣氏时,市场为之大跌眼镜。机构纷纷认为估值低于此前的预期,短期内会有负面影响。

为什么淡马锡入股的估值没有市场给与的估值高?有分析师表示,屈臣氏若从和黄分拆出来独立上市,其释放的价值将会高于现在,之前很多机构都是把屈臣氏当成独立个体来进行估值的。

而瑞信发布的研报中亦表示,和黄零售业务集团每股约35元,惟分拆可令每股价值有59元得到释放。

淡马锡助力新加坡上市

李嘉诚之所以能在短时间内敲定与淡马锡的合作,主要在于双方已经是“老朋友”了。

公开资料显示,2005年6月,和记黄埔向新加坡港务局(PSA)出售香港国际货柜码头20%及中远──国际货柜码头10%权益;一年后的2006年4月,和黄又向新加坡港务局(PSA)出售和记黄埔港口集团及HPI各20%权益及债务。两次交易中,和黄套现共近300亿元。

2011年,和黄以商业信托方式分拆中港码头业务到新加坡上市,该部分码头业务包括香港码头﹑盐田港(行情,问诊)部份权益以及内河港资产,PSA亦持有和记港口信托9亿个基金单位。

这个新加坡港务集团PSA即是淡马锡旗下子公司。由此可见,李嘉诚与淡马锡之间,一直保持着良好的合作伙伴关系。

这一次淡马锡入股屈臣氏集团,即是李嘉诚与淡马锡之间的故技重施。

而作为新加坡的主权投资基金,运作成功的淡马锡模式一向是亚洲政府学习的标杆。值得一提的是,自2004年开始,淡马锡CEO即由新加坡总理李显龙的妻子何晶担任。

虽然直隶于新加坡财政部的淡马锡一向以企业化运作而受到普遍关注,但是其与政府的密切关系可见一斑。

据淡马锡官网截至2013年3月31日的财年业绩显示,其投资组合价值为2150亿新元(折合人民币10718亿元),其中,大部分是股权投资。成立39年以来的复合股东总回报率为16%。

其对中国市场的股权投资包括民生银行(行情,问诊)、建设银行(行情,问诊)、中国银行(行情,问诊)和中电国际等公司,其中,淡马锡曾斥资31亿美元购入中国银行10%股权。

除了这些国资背景的企业,淡马锡对中国TMT行业的创业项目也有广泛涉猎,其项目包括小米科技、盛大文学、途牛网、凡客、土豆网和久游网等,其中,淡马锡对凡客进行了持续跟投。

对于这一次的合作,淡马锡控股投资部总裁、中国区联席总裁谢松辉曾表示,“淡马锡与和记黄埔注重在亚洲的长期投资和业务拓展的经营理念是相同的。消费者零售业务是面向日益增长的中产阶级群体和转型经济体的重要平台,这与淡马锡长期投资策略是一致的。”

谢松辉表示看好亚洲尤其是中国长期的增长潜力。和记黄埔与淡马锡也一致同意在适当时候安排屈臣氏集团上市。

虽然这次估值偏低,但有淡马锡助力,不仅可以提振和黄股价,屈臣氏两年后的香港新加坡两地上市,也将会有更强的后盾。

作者:佚名 编辑:wxj

- 本文标签:

| |

|

| 【分享】 【打印】 【收藏】 【关闭】 | |

|

- 相关内容

- 更多

- 李嘉诚为何将屈臣氏25%股权卖给淡马锡 [2014-6-3 16:32:05]

- 沃尔玛常德店劳资纠纷后续:资方调解方案被 [2014-6-3 15:34:27]

- 国美“约架”京东潜台词:PK供应链 [2014-5-29 10:53:51]

- 新华百货被指贱卖乳业资产 总市值28亿仅卖3 [2014-5-27 11:08:08]

- 人和商业地下城沦陷:56亿债务压顶 重庆百亿 [2014-5-23 11:52:45]

- 零售百货频遭举牌 控股权争夺白热化 [2014-5-6 16:44:06]

- 图片资讯

- 更多